住宅ローン控除と他の税制との兼ね合いについて

前回も簡単に記載しましたが、住宅ローン控除を受ける条件として、他の住宅関係の課税の特例を受けていないことが挙げられています。そこで他の税制との兼ね合いを詳しくみていきましょう。

Ⅰ住宅ローン控除の適用が受けられない場合

次のいずれかの場合に該当するときは、適用年の各年分において住宅ローン控除の適用は受けられません(10年分すべて適用できません)

①居住年又はその前年若しくは前々年の所得税の計算で、次の課税の特例の適用を受けている場合

イ 居住用財産を譲渡した場合の長期譲渡所得の課税の特例(措法31の3)

所有期間が10年超の居住用財産を譲渡した場合において、長期譲渡所得金額のうち6,000万円までの部分に対する所得税率が15.315%→10.21%(復興所得税含む)に軽減される特例です。

ロ 居住用財産の3,000万円特別控除(措法35)

居住用財産を譲渡した場合の譲渡所得金額から3,000万円を控除する特例です。要件を満たせば上記イと重複適用できます。

ハ 居住用財産の買換え・交換の場合の譲渡所得の課税の特例(措法36の2、36の5、37の5)

居住用財産を譲渡し、新たな居住用財産を買換え又は交換により取得する場合において、譲渡による収入金額のうち、買換え又は交換に充てられた部分の金額については、譲渡がなかったものとされる特例です。

②居住年の翌年又は翌々年において、今回取得した居住用財産以外の資産(以前に居住していた居住用財産)について、上記イ~ハの特例の適用を受ける場合

(すでに譲渡年以前に住宅ローン控除の適用を受けている場合には、修正申告が必要です)

*上記イ~ハの特例はすべて居住用財産の譲渡で譲渡益が出た場合の特例です。居住用財産の譲渡損失の損益通算・繰越控除の特例(措法41の5、41の5の2)については、住宅ローン控除との併用が認められています。

Ⅱ住宅取得等資金の贈与を受けた場合

住宅ローン控除の額は、取得した居住用財産の対価の額とその年の住宅借入金等の年末残高の合計額のいずれか低い額に控除額を乗じて計算した金額となります。

住宅の購入等に際して、住宅取得等資金の贈与を受け、住宅取得等資金の贈与税の非課税規定の適用を受けた場合は、その非課税の適用を受けた住宅取得等資金の額を、取得した居住用財産の対価の額から控除して、住宅ローン控除の額を計算することになります。

国や地方公共団体から補助金や給付金を受けた場合も同じく、その補助金等の額を取得した居住用財産の対価の額から控除して、住宅ローン控除の額を計算します。

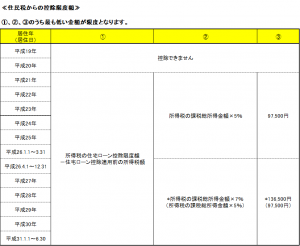

Ⅲ控除額が所得税から引ききれない場合

住宅ローン控除の額がその年分の所得税の額から引ききれない場合は、一定額を住民税から控除することができます。

控除可能額は下記表の通りです。

*住宅等の取得が特定取得にあたる場合の控除額です。

(特定取得とは、住宅の取得等の対価の額又は費用の額に含まれる消費税額等が8%又は10%の税率により課されるべき消費税額等である場合の住宅の取得等のことをいいます)

特定取得に該当しない場合は、上記表の( )内の金額になります。

よくよく見ると、所得税の課税総所得金額が大きいほど控除限度額が上がります。

あまりありませんが、医療費控除等を所得税の申告に入れると、所得税の課税総所得金額が上がり、住民税から引ける住宅ローン控除額が減るため、税負担額が上がることもあります。このような場合は、住民税のみ医療費控除の申告をすることもできます。

和知秀永